A quelques jours d’intervalle, les groupes M6 et TF1 viennent de procéder à la publication de leurs résultats annuels. Le contraste est pour le moins saisissant. Alors que le Groupe dirigé par Nicolas de Tavernost affiche une rentabilité record, celui de Gilles Pélisson enregistre son niveau de marge le plus bas. Des résultats pourtant passés au second plan pour la filiale de Bouygues qui a profité de l’occasion pour préciser son plan stratégique et fixer ses objectifs financiers à horizon 2019.

TF1 : la diversification au cœur des enjeux de rentabilité

- Des résultats secondaires

Jeudi 16 février, Gilles Pélisson présentait les résultats annuels de TF1, près d’un an jour pour jour après son arrivée à la tête du Groupe. TF1 affiche un chiffre d’affaires en hausse de 2,9% par rapport à 2015, permettant au groupe de se maintenir au-dessus de la barre des 2 milliards d’euros (2,06 Mds €). En dépit d’un bon quatrième trimestre, marqué par le lancement de la stratégie « multichaînes », le résultat opérationnel courant est en repli de 18,1% à 129,4 millions d’euros. La marge opérationnelle s’est dégradée de 1,6 point en un an, elle s’établit à 6,3% en 2016. Sur l’ensemble de l’exercice, TF1 voit son bénéfice net divisé par plus de deux en un an, passant de 99,9 à 41,7 millions d’euros (-58,3%), soit un niveau historiquement bas pour le Groupe.

Compte de résultat consolidé du Groupe TF1

Source : Publications financières Groupe TF1

- Cap sur de nouvelles perspectives

En 2016, les recettes publicitaires des antennes enregistrent un recul de 1,6% pour s’établir à 1,53 milliard d’euros. Un nouveau repli qui rappelle la limite du modèle traditionnel du Groupe qui ne peut plus compter sur la seule puissance de sa chaîne phare TF1 pour générer des revenus suffisants. La multiplication des chaînes en clair, la fragmentation des audiences et la concurrence du marché publicitaire Web[1] conduisent le Groupe à faire évoluer sa stratégie sur l’activité de télévision gratuite et à diversifier ses revenus autour de nouveaux territoires de croissance.

Chiffre d’affaires consolidé par segment du Groupe TF1

Source : Publications financières Groupe TF1

- Une stratégie multichaînes

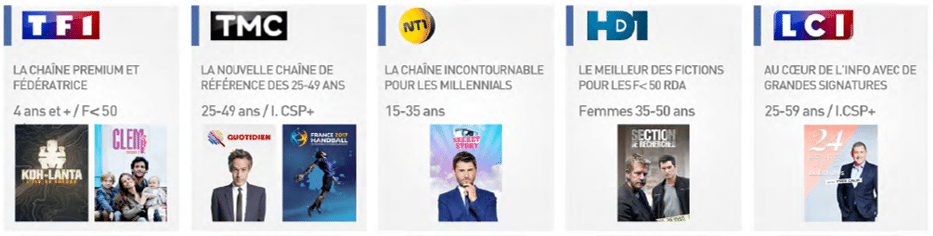

Le premier axe de la stratégie du Groupe TF1 est de limiter sa dépendance vis-à-vis de la chaîne TF1 au profit d’un bouquet de chaînes plus complémentaires et plus ciblées : « nous sommes moins obsédés par la puissance à tout prix », a déclaré à ce sujet Gilles Pélisson. Depuis la rentrée septembre, le Groupe a repositionné la chaîne TF1 sur les ménagères et relancé ses chaînes de la TNT : TMC (info-divertissement pour les 25-49 ans & CSP+), NT1 (divertissement et télé-réalité pour les 15-35 ans), HD1 (fiction pour les femmes de 35-50 ans) et LCI (info en continu pour les 25-49 ans & CSP+). Au total, le bouquet a permis de stabiliser l’audience sur cible commerciale en 2016 (32,1% de PdA ; +0,1 point ; FRDA<50[2]), et même de l’augmenter sur le seul quatrième trimestre (33,7% ; +1,8 pt ; FRDA<50).

Construction d’un Groupe multichaînes

Le Groupe souhaite par ailleurs maintenir une forte pression sur les coûts de la grille de ses cinq chaînes en clair. Un coût global qu’il espère stabiliser autour de 980 millions d’euros par an en moyenne d’ici 2019 (hors évènements sportifs). Cela passe par une optimisation des investissements avec un meilleur ciblage sur les tranches horaires stratégiques (12-14h et 19-23h) tout en préservant la capacité du Groupe à se positionner sur des évènements générateurs de fortes audiences. Une stratégie illustrée par la volonté du Groupe de ne « pas concourir à l’inflation sur les droits sportifs ». Exemple avec le dernier Championnat du Monde de Handball qui a réalisé des audiences record sur TF1 et TMC et dont les droits ont été acquis pour un montant nettement inférieur à ceux du football. Le Groupe entend également casser les accords-cadres avec les majors américaines pour acheter films et séries au coup par coup et non plus en lot (output deals). En parallèle de la maîtrise des coûts de sa grille, le Groupe TF1 compte également sur un programme « d’économies récurrentes » qui devrait permettre de dégager 25 à 30 millions d’euros en 2017 et qui s’appuiera sur une rationalisation de l’organisation et une plus grande digitalisation de l’entreprise.

- Poursuite de la stratégie de diversification

Le second axe majeur de la stratégie du Groupe est de parvenir à réduire sa dépendance vis-à-vis de la publicité à travers la diversification de ses revenus. A l’horizon 2019, les activités « hors publicité » devraient représenter un tiers du chiffre d’affaires consolidé du Groupe – contre 26% en 2016 et 22% en 2015 – et ainsi contribuer à améliorer son niveau de rentabilité. En effet, à cette même échéance, Gilles Pélisson ambitionne de renouer avec un taux de marge opérationnelle courante supérieur à 10%, soit un niveau qui n’a plus été atteint par le Groupe depuis 2007.

L’atteinte de ces objectifs passent principalement par le développement de territoires de croissance dans le numérique et la production. Autour du studio Newen (Capa, Telfrance…), dont il a parachevé l’acquisition de 70% du capital début 2016, le Groupe TF1 entend dynamiser un pôle « Studios et divertissements » qui a généré 392,8 millions d’euros de CA en 2016 (+46,5% vs. 2015) et affiché une marge de 10,7%, soit le double de la rentabilité de l’activité traditionnelle de télévision gratuite (5,2%). Le Groupe cherche à « remonter la chaîne de valeur » en augmentant la production de contenus propriétaires. TF1 espère ainsi aller au maximum de sa part dite « dépendante » pour les fictions[3] (26%) et renforcer la production interne de flux. Le Groupe ambitionne également d’étendre ses canaux de distribution à l’international pour vendre ses productions plus largement qu’il ne le fait aujourd’hui. Pour rentabiliser les fictions, le Groupe entend multiplier les coproductions internationales avec partage des frais et des recettes, à l’image du partenariat conclu avec l’allemand RTL Group et l’américain NBCUniversal (3 séries en projet).

Le Groupe désire aussi se renforcer sur le digital. L’un des principaux leviers est le rattrapage : 1,3 milliard de vidéos vues sur MYTF1 en 2016[4], un total en hausse de 15% par rapport à 2015. L’ambition du Groupe est de développer de nouvelles audiences et de nouveaux inventaires. Pour cela, TF1 veut négocier des droits sur une durée étendue de sorte à pouvoir proposer tous les épisodes passés d’une série française (full stack). Le Groupe compte également sur le développement de nouveaux formats : insertion de publicités en milieu de programmes, déploiement de l’AdSwitching programmatique (spots ciblés, interactifs et cliquables). A partir d’avril, TF1 va rendre obligatoire l’authentification des spectateurs désirant visionner ses vidéos pour une meilleure connaissance clients et une meilleure monétisation auprès des annonceurs avec un ciblage publicitaire plus fin. Le Groupe espère, à terme, étendre la publicité ciblée aux antennes.

Sur la vidéo à la demande payante, MYTF1VOD est devenue la première plateforme du marché français en 2016[5]. TF1 souhaite s’appuyer sur son service de VàD, et plus largement sur l’ensemble de ses supports digitaux, pour dynamiser l’audience et les revenus. A ce titre, la fiction constitue un enjeu majeur pour le Groupe. Le genre se prête parfaitement à une exploitation multiplateformes (et multichaînes) qui permet de rentabiliser la diffusion des séries. Illustration avec La Vengeance aux Yeux Clairs qui a bénéficié d’un dispositif particulier en septembre 2016 avec une diffusion débutée en avant-première sur MYTF1 et MYTF1VOD avant de se poursuivre sur TF1 et HD1. Le premier épisode, proposé gratuitement sur MYTF1, a été visionné 250 000 fois. Le même jour, TF1 mettait à disposition des internautes l’intégralité de la série (8 x 52’) en payant sur MYTF1VOD (>150 000 téléchargements à 1,99€ l’épisode). Lors de sa diffusion sur TF1, le premier épisode de la série a rassemblé 6,776 millions de téléspectateurs (+700 000 téléspectateurs en rattrapage). La rediffusion de ce même épisode sur HD1 a réuni quant à elle 508 000 téléspectateurs.

Autre territoire de développement prioritaire, celui des plateformes en ligne. Alors qu’il a procédé à la fermeture de son service de streaming vidéo Wat.tv début 2016 faute d’audience suffisante, le Groupe TF1 a accéléré le mouvement ces derniers mois avec une prise de participation minoritaire dans le réseau international de chaînes YouTube Studio71 et continue de grimper au capital du réseau Finder Studios dont il devrait détenir 51% « d’ici un an ». Une empreinte digitale également élargie à travers la prise de participation majoritaire dans MinuteBuzz fin 2016. TF1 est désormais armé pour faire émerger de nouveaux talents et développer une offre de contenus à destination des millenials. D’autres acquisitions structurantes pourraient venir compléter le portefeuille du Groupe et lui permettre de poursuivre sa stratégie de conquête dans le numérique.

Autre territoire de développement prioritaire, celui des plateformes en ligne. Alors qu’il a procédé à la fermeture de son service de streaming vidéo Wat.tv début 2016 faute d’audience suffisante, le Groupe TF1 a accéléré le mouvement ces derniers mois avec une prise de participation minoritaire dans le réseau international de chaînes YouTube Studio71 et continue de grimper au capital du réseau Finder Studios dont il devrait détenir 51% « d’ici un an ». Une empreinte digitale également élargie à travers la prise de participation majoritaire dans MinuteBuzz fin 2016. TF1 est désormais armé pour faire émerger de nouveaux talents et développer une offre de contenus à destination des millenials. D’autres acquisitions structurantes pourraient venir compléter le portefeuille du Groupe et lui permettre de poursuivre sa stratégie de conquête dans le numérique.

Enfin, l’autre source de croissance envisagée par TF1 concerne la rémunération de la diffusion de ses chaînes gratuites sur les réseaux ADSL, câble et satellite. Le Groupe souhaite en effet depuis l’été dernier être rémunéré par les opérateurs télécoms pour la reprise de son signal. En contrepartie, le Groupe proposerait aux opérateurs partenaires un pack « TF1 premium » permettant aux abonnés de bénéficier de fonctionnalités avancées comme la 4K, le start over, le nPVR et le replay. A l’occasion de la présentation des résultats du Groupe, Régis Ravanas, DGA du Groupe TF1 en charge de la diversification, a confié que « les négociations n’étaient pas simples » et réaffirmé la volonté de TF1, se disant prêt à « aller jusqu’au bout et si nécessaire, aller jusqu’à se passer de la diffusion du signal de TF1 sur certaines plateformes ». Selon BFM Business[6], le Groupe souhaiterait obtenir une centaine de millions d’euros par an pour la diffusion de ses chaînes par les opérateurs contre une dizaine actuellement pour les seuls services de replay.

M6 : une année record, reflet de la progression des audiences TV et Web

- M6 affiche une santé solide

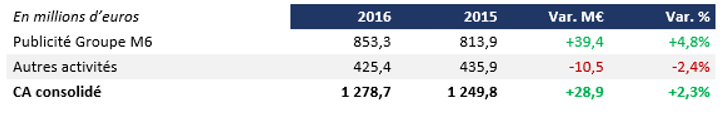

Le Groupe M6 a annoncé mardi 21 février des résultats record avec un chiffre d’affaires consolidé en progression de 2,3% à 1,279 milliard d’euros. Le résultat opérationnel courant se monte à 245,5 millions d’euros (+22,6% vs. 2015), plus haut historique du Groupe, et ce en dépit des coûts liés à l’acquisition des droits de retransmission de l’Euro de football. Ce résultat intègre l’indemnité non récurrente perçue dans le cadre de l’arrêt progressif du contrat M6 Mobile par Orange (42 M€). La marge opérationnelle courante augmente de 3,2 points en un an, elle s’élève à 19,2% en 2016. Le résultat net s’établit quant à lui à 152,7 millions d’euros (+32,8% en un an), trois fois plus élevé que celui du Groupe TF1.

Compte de résultat consolidé du Groupe M6

Source : Publications financières Groupe M6

- L’audience comme moteur de la croissance

Dans le détail, le chiffre d’affaires publicitaire croît de 4,8% pour s’établir à 853,3 millions d’euros, reflétant la progression des audiences en télévision et sur internet. Il s’agit du plus haut niveau historique enregistré par le Groupe M6. Dans un contexte de fragmentation de plus en plus forte et de morosité du marché publicitaire TV, le bouquet de chaînes gratuites du Groupe progresse et réalise une part d’audience moyenne de 14,1% sur l’ensemble du public (4 ans+) et de 22,2% sur la cible commerciale (FRDA<50), record historique pour le Groupe. La chaîne M6 enregistre la plus forte progression auprès de l’ensemble du public parmi les chaînes historiques (10,2% de PdA ; +0,3 pt) et sur la cible commerciale (16,0% de PdA ; +0,6 pt ; FRDA<50), portée par le succès de ses programmes en access et en prime time. Le Groupe estime avoir poursuivi ses investissements dans l’offre de contenus de ses chaînes. Ainsi, le coût de la grille des chaînes gratuites s’élève à 451,9 millions d’euros en 2016, en hausse de 8% en un an, notamment en raison de l’Euro de football. L’activité publicitaire TV représente les deux tiers du chiffre d’affaires consolidé du Groupe M6 en 2016, en augmentation de deux points par rapport à 2015. Le fruit d’une stratégie de ciblage des différents publics mise en place depuis plusieurs années à travers son bouquet de chaînes complémentaires M6, W9 et 6Ter.

Sur l’ensemble de l’exercice 2016, la bonne tenue des activités cinéma et musique ne permet pas de compenser l’arrêt de la commercialisation des offres M6 Mobile par Orange et la non-qualification du club de football des Girondins de Bordeaux pour une Coupe d’Europe (8,9 M€ de pertes). Les revenus hors publicité du Groupe M6 affiche un repli de 2,4% par rapport à 2015 pour atteindre 425,4 millions d’euros fin 2016. M6 Web, hors M6 Mobile, enregistre de son côté une augmentation de 9,6% de son chiffre d’affaires pour atteindre 73,4 millions d’euros (dont 4,1 M€ pour les chaînes internet). Une performance due à la forte progression des recettes publicitaires sur internet. Le Groupe M6 s’est par ailleurs félicité du succès de la nouvelle version de 6Play qui totalise plus de 15 millions d’inscrits, un an seulement après son lancement. Toujours en recherche de nouvelles acquisitions, le Groupe a mis la main en 2016 sur la société de production Mandarin Cinéma, qui détient un catalogue de 32 longs-métrages (Chocolat, OSS 117, Pattaya…), et sur le spécialiste du cashback iGraal, pour renforcer l’offre de M6 Web dans le domaine des « bons plans ».

Chiffre d’affaires consolidé par segment du Groupe M6

Source : Publications financières Groupe M6

Le Groupe M6 n’a pas fourni de prévisions pour 2017. Une année qui devrait lui permettre de poursuivre sa stratégie de développement plurimédia avec l’acquisition du pôle radio de RTL Group en France pour laquelle M6 est entré en négociations exclusives. Si l’opération venait à se confirmer, M6 réaliserait l’acquisition la plus importante de son histoire.

Comme pour le Groupe TF1, M6 espère négocier avec les opérateurs télécoms une rémunération pour la reprise de ses chaînes gratuites. Pour Nicolas de Tavernost, Président du Directoire du Groupe M6, « il faut qu’il y ait un partage de valeur », ajoutant que « si la négociation n’aboutit pas, il faut bien qu’il y ait une sanction. [L’arrêt du signal] peut en être une »[7].

[1] Challenges : La publicité numérique détrône la publicité TV en France

[2] FRDA<50 : femmes de moins de 50 ans, responsables principales des achats du foyer

[3] Les Échos : Accord entre TF1 et les producteurs

[4] Hors contenus Infos et XTRA, et hors sessions live

[5] CNC : Observatoire de la VàD – Classement des plateformes de VàD payante (septembre 2016)

[6] BFM Business : TF1 menace sérieusement de se retirer des box internet

[7] Stratégies : M6 affiche une hausse de 4,8% de ses revenus publicitaires