Amazon publiera le 27 octobre ses résultats pour le troisième trimestre. La fin de la crise sanitaire (du point de vue des restrictions aux déplacements des consommateurs et à l’activité des points de vente, du moins), les tensions inflationnistes, les craintes sur le pouvoir d’achat, et l’incitation qu’elles comportent à privilégier l’épargne sur la consommation, ou encore la montée du prix des carburants, donc du coût de revient des livraisons qu’il effectue, prennent le groupe de e-commerce en tenaille. Si son chiffre d’affaires est demeuré en croissance de 7 % au 2e trimestre, son résultat opérationnel a été divisé par plus de deux (3,3 Mds$, contre 7,7 Mds$ un an plus tôt)[1]. Et la communication attendue ce jeudi 27 devrait confirmer la dégradation de sa rentabilité : dans la guidance qu’il avait donné au marché le 28 juillet, Amazon avait prévu une croissance de ses recettes comprise entre 13 % et 17 %, par rapport à la même période de 2021, mais un résultat opérationnel oscillant entre 0 et +3,5 Mds$, contre +4,9 Mds$ au 3e trimestre 2021. Dans ce contexte, NPA Conseil prévoit que le groupe renoncera à développer sa plateforme d’AVoD Freevee comme un service autonome de Prime Video, et qu’il l’intégrera comme une section gratuite à la plateforme, comme passerelle vers l’offre sur abonnement et levier de développement de ses revenus publicitaires.

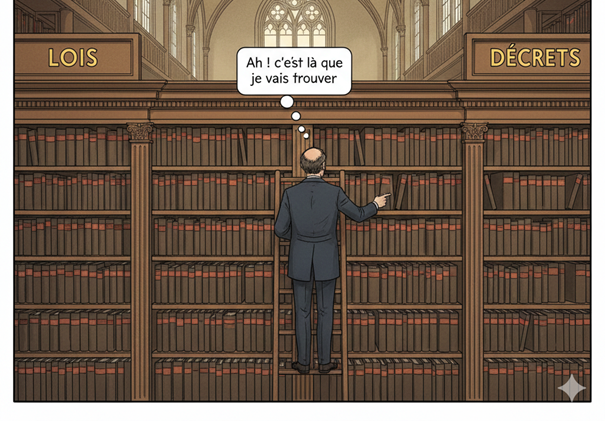

Réforme de l’audiovisuel : parier sur les décrets à défaut de loi

Il n’y aura pas de loi de réforme de l’audiovisuel d’ici à l’élection présidentielle de 2027. Dans le programme de travail que le gouvernement a