Comme consultant, on n’imagine pas intervenir simultanément auprès d’Amazon et de Netflix, sauf à se mettre en situation de conflit d’intérêt ; en tant que client, on peut être sollicité deux fois en moins de deux semaines pour répondre aux enquêtes que les deux géants du streaming conduisent auprès de leurs abonnés. Tenter d’en déduire quelques sujets clé qui font plancher leurs services marketing, en tirer quelques idées de l’univers concurrentiel tel qu’ils se le représentent… et se demander à ce dernier propos si la rédaction des questionnaires est bien confiée aux équipes locales, ou prise en charge par des équipes centrales.

Parmi les services dont Amazon teste la notoriété, la plateforme d’AVoD Amazon Freevee, disponible aux Etats-Unis, au Royaume-Uni et en Allemagne mais pas en France, est ainsi étudiée aux côtés de « France Télévision » (plutôt que francetv.fr) et « Arte VoD » (pour arte.tv vraisemblablement) ; même constat du côté de Netflix, qui mentionne « M6 Replay » et « TF1 Replay » plutôt que 6Play et MYTF1.

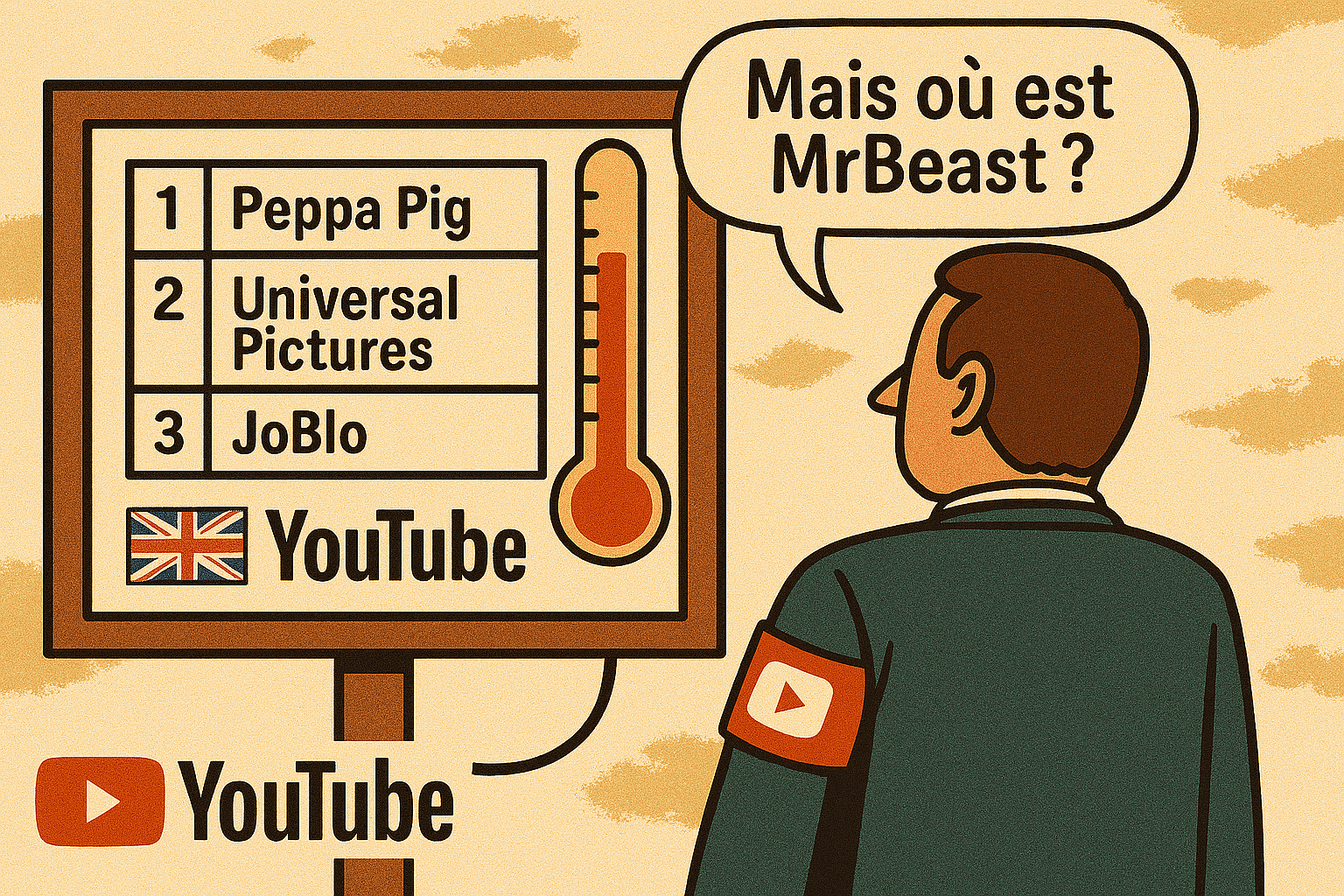

Au-delà du clin d’œil, les deux listes témoignent en tout cas de la nécessité pour les streamers de penser la compétition en voyant large – raisonner en termes de budget temps, et pas seulement de dépense solvable –, justifiant les présences dans le périmètre observé de YouTube (Netflix) ou Pluto TV (Amazon), en plus des « usual suspects » de la SVoD Apple TV+, Disney+, OCS ou encore Canal+ Séries…

S’agissant des thématiques étudiées, le – très long – formulaire de Netflix (70 questions) frappe surtout par la densité de son questionnement sur la façon dont les abonnés construisent leurs décisions de visionnage, leur sentiment d’être plus ou moins efficacement épaulés par le streamer, les leviers auxquels ils sont le plus sensibles… Sur ce point, Netflix s’inscrit dans la continuité de la très grande attention dont il a toujours été crédité en matière d’outils de recommandation mis à la disposition de ses abonnés.

Quelques jours après la diffusion en live du show de Chris Rock, il est plus surprenant de ne relever aucune question sur l’intérêt de ses clients pour le direct ou, a minima, les programmes de flux. Séries et films sont les seuls genres mentionnés.

De la même façon, on peut s’étonner de n’en noter aucune sur le partage de codes et les dispositifs imaginés pour en assurer la monétisation – qui sont maintenant notamment effectifs en Espagne et au Portugal – ou sur la publicité, et la tentation éventuelle que pourrait avoir un abonné aux anciens forfaits de basculer vers la formule avec publicité.

Il est bien question de pub, en revanche, dans l’enquête d’Amazon, avec la demande faite à l’interviewé de se positionner sur la proposition suivante : « Des interruptions publicitaires pendant les programmes ne me dérangeraient pas si cela me permettait de regarder gratuitement un service de streaming ».

Plusieurs mécanismes de fidélité y sont également testés. La possibilité d’obtenir des réductions sur le tarif du forfait en fonction du temps passé à regarder des contenus (susceptible de rejoindre pour tout ou partie la piste précédente), mais aussi la capacité de suspendre son abonnement pour une durée de trois mois, en raison de sa moindre utilisation pendant une période de vacances… ou « parce que la saison sportive est terminée ».

Le sport constitue d’ailleurs une forme de fil rouge du questionnaire – temps passé à en visionner, chaînes choisies pour le faire, disciplines dont on souhaite l’ajout au line-up d’Amazon…

Ce mardi 7 mars, Amazon a annoncé qu’aux Etats-Unis, il diffuserait gratuitement le match de la NFL dont il détient les droits à l’occasion du prochain Black Friday (le 24 novembre). De ce côté-ci de l’Océan aussi, le sport semble bien présent à l’esprit du groupe…