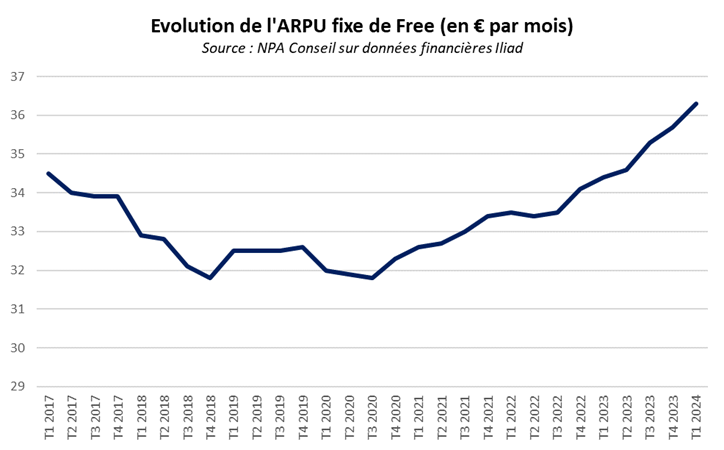

Le contraste est saisissant. En France, SFR a perdu 487 000 clients sur le mobile et 77 000 clients sur le fixe au 1er trimestre 2024, son chiffre d’affaires y a reculé de 3,8 % et l’EBITDA a diminué de 6,5 %, d’après les chiffres publiés le 28 mai par sa maison-mère Altice France ; pour la même période, et en France toujours, Iliad a indiqué ce jeudi 30 mai que Free avait recruté 212 000 nouveaux abonnés nets Mobile, 85 000 nouveaux abonnés nets Haut et Très Haut Débit et 232 000 nouveaux abonnés sur la fibre. Le chiffre d’affaires du groupe dans l’hexagone a progressé de 10 %, l’EBITDaal de 15,2 %, et le revenu par abonné fixe (ARPU) a touché un plus haut historique, à 36,3 €.

De ces deux extrêmes, les financiers pourront d’abord tirer une raison supplémentaire de surveiller avec attention l’évolution des ratios d’endettement. Quand le ratio était fin 2023 de 3 fois l’EBITDA pour Iliad, il culmine à 6,9 fois pour SFR. Avec une traduction concrète dans la performance commerciale des deux opérateurs : quand l’un peut continuer à investir sur le lancement de nouvelles box (la Freebox Ultra a été commercialisée en début d’année 2024, cinq ans après le lancement des Freebox Delta et pop), et s’employer à enrichir ses offres (en intégrant le signal linéaire de Canal+ et l’accès à Netflix, Prime Vidéo, Disney+ et Universal+, l’offre de haut de marché de Free est proche de matcher la position de super agrégateur de Canal+), l’autre, dont le cash est absorbé par la charge de la dette, peine sur son cœur de métier (la qualité de l’infrastructure), au point de voir un nombre croissant d’abonnés s’en détourner.

Si l’époque est loin où les opérateurs – Orange puis SFR, notamment, en France – s’appliquaient à mettre en pratique la logique de la convergence, en créant une intégration verticale entre contenus (la Ligue 1, OCS et Orange Studio pour l’un, lancement d’Altice Studio, output deal avec Universal et droits de la Premier League ou des coupes européennes, pour l’autre), Free apparait aujourd’hui comme un cas d’école réussi de mise en œuvre des stratégies d’agrégation.

L’intégration progressive de services de streaming à ses forfaits haut-de-gamme, inaugurée avec la Delta fin 2018 (Netflix et Prime Vidéo au démarrage), a permis à Free de soutenir son adoption, et contribué à faire progresser le revenu par abonné : +4,5 € entre les 31,8 €/mois en moyenne du dernier trimestre 2018 et les 36,3 € du premier trimestre 2024 (+14%).

L’impact sur la fidélisation des abonnés, s’il est plus difficile à calculer (les opérateurs communiquent en soldes nets) est plus que probable également. Pour un client Ultra, changer de forfait en retrouvant une promesse de contenus équivalente suppose de débourser près de 40 € auprès des services qui y sont proposés en inclusion (Canal+, Disney+, Netflix, Prime Vidéo et Universal). De quoi tempérer les ardeurs et relativiser les 60 € de frais d’abonnement acquittés mensuellement pour cette offre.

Et cette durée de vie plus grande des contrats permet de réduire les sommes dépensées en frais d’acquisition, compensant ainsi pour partie les montants versés aux éditeurs présents dans le bundle.

En intégrant à l’offre Ultra les versions avec publicité de Netflix, Disney+ et Prime Vidéo, Free a optimisé le niveau de ces derniers. Il pourrait bien ambitionner également d’ajouter une ligne « monétisation publicitaire » à son compte d’exploitation, grâce au modèle de partage de revenus qui tend à devenir la norme entre éditeurs et distributeurs.

De quoi entretenir la montée de l’ARPU des freenautes ?