De l’Arcom qui devra – notamment – jauger les candidatures aux 15 fréquences TNT qu’elle doit renouveler à l’aune de leur viabilité économique, aux groupes de travail SNPTV / UDECAM / UDM qui vont devoir dessiner les contours de la nouvelle monnaie d’échange du marché de la vidéo, et de l’arrivée de la publicité sur Prime Vidéo au lancement de Max, en passant par la riposte que M6 et France Télévisions s’attacheront certainement à donner à celui de TF1+… mouvements tactiques et décisions structurantes continueront à faire bouillonner le secteur audiovisuel en 2024. A défaut d’assurer la sérénité, le regard sur les chiffres permet de dégager quelques repères et de tenter d’identifier les dynamiques majeures. Loin d’être exhaustifs, c’est à cet objectif qu’espèrent répondre ces quatre points clé dégagés du bilan 2023 de la publicité digitale publié ce mardi par le SRI et l’UDECAM.

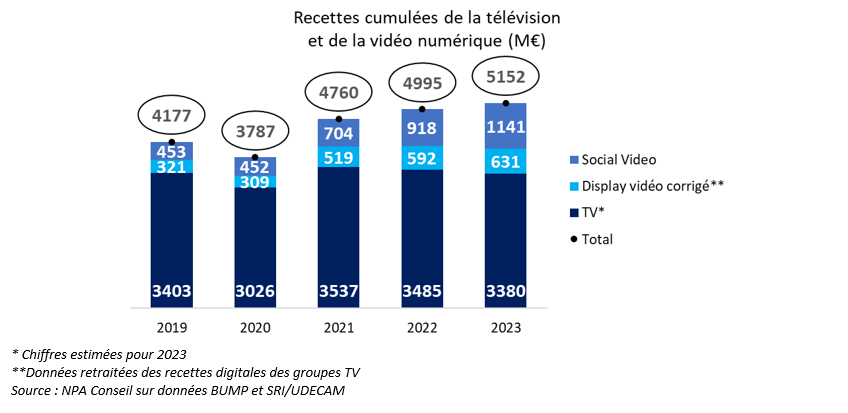

La vidéo, au global, a pesé plus de 5 Mds€ en 2023

Il faudra attendre le 14 mars, et la publication des résultats annuels de l’étude BUMP, pour que soit officiellement confirmé le montant du chiffre d’affaires publicitaire de la télévision pour 2023. Mais retenir pour l’année écoulée un atterrissage à -3 % permet de constater, en combinant cette estimation et les données concernant les revenus du digital publiées ce mardi 6 février par Oliver Wyman, le SRI et l’UDECAM, que le poids de la publicité vidéo (TV, display et social) a franchi l’an dernier la barre des 5 milliards d’euros, après avoir progressé, en moyenne, de 5,4 % par an depuis 2019.

TikTok et Meta prennent YouTube de vitesse

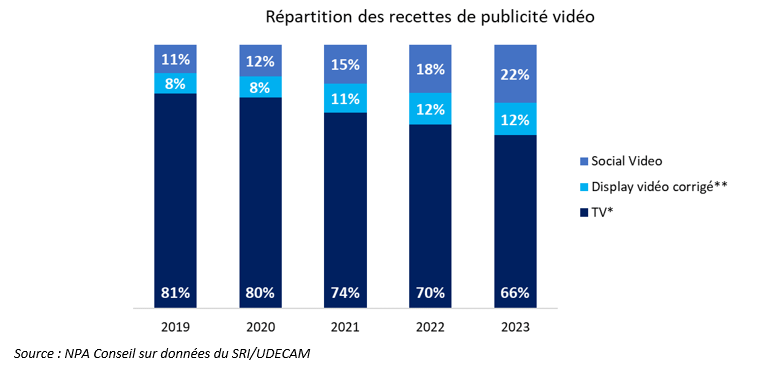

La montée en puissance de la vidéo sur les réseaux sociaux a été fortement soulignée lors de la présentation de l’Observatoire du SRI, avec une progression supérieure à 24 % en 2023.

La dynamique est encore plus spectaculaire quand on la met en perspective depuis 2019 : un taux de croissance annuel moyen de 26 %, une part de l’ensemble vidéo qui a doublé… et près de deux fois plus en 2023 que la part du display vidéo qui ne revient pas aux broadcasters.

En d’autres termes, et si l’on considère les leaders des différents segments, ce sont bien TikTok et Meta (social Video) qui sont en train de prendre de vitesse YouTube (Display Video).

Et la montée du poids de la vidéo instream dans la monétisation des plateformes sociales (101 % de croissance en 2023 contre 17 % pour la vidéo outstream d’après le SRI et l’UDECAM, dans des rapports qui demeurent encore très déséquilibrés au profit de la seconde toutefois) n’est pas faite pour rassurer la filiale d’Alphabet, quand on la met en perspective avec la stratégie de TikTok : allonger progressivement la durée des vidéos disponibles (de 15 secondes maximum en 2016 à 30 minutes aujourd’hui)… et promouvoir le format horizontal (lire par ailleurs dans cet insight NPA L’application TikTok TV, le cheval de Troie du réseau social dans l’environnement CTV).

Les broadcasters stabilisent le rapport des forces avec les plateformes de streaming

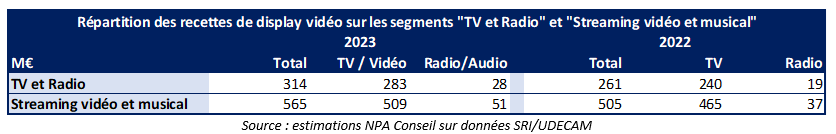

Si les revenus digitaux des broadcasters n’ont pas compensé en 2023 l’érosion de la publicité linéaire, l’année 2023 a vu une accélération qui leur a permis de faire jeu égal avec les plateformes de streaming vidéo gratuites (YouTube, Dailymotion et les services d’AVoD principalement) ou payantes (Netflix et, à partir du début novembre, Disney+) : sur la base des poids estimés de la vidéo et de l’audio digital au sein des agrégats « TV et Radio » et « Streaming Video et musical », on évalue la part des groupes audiovisuels à environ 280 M€ en 2023, soit 49 M€ de plus qu’en 2022 (+21 %), et celle des plateformes de vidéo à près de 510 M€ pour l’année écoulée, contre 465 M€ un an plus tôt (+10 %, et +45 M€).

Le rapport, s’il reste proche de deux tiers / un tiers au bénéfice des plateformes, a cessé de se dégrader.

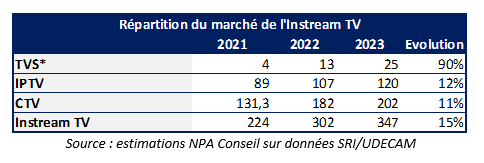

La CTV dépasse les 4 % du total Vidéo

Tel que publié par le SRI et l’UDECAM, l’Observatoire de l’e-Pub ne permet pas de suivre en lecture directe la montée en puissance de la CTV, puisque le segment Instream TV agrège les revenus que les groupes audiovisuels réalisent via les box opérateurs (replay et TVS) et les recettes générées en OTT : à un niveau accessoire sur les smart TV par les broadcasters, pour 2023, avant le lancement de TF1+ et les initiatives qui pourraient venir de la concurrence ; mais surtout par YouTube, les plateformes d’AVoD et de FAST ou Netflix (et accessoirement Disney+).

Sur la base d’un total Instream TV en progression de 15 %, à 347 M€, on estime que le total TVS + Replay dans les box IPTV a progressé de 21 % et approche des 150 M€, et que la CTV se situe légèrement au-dessus des 200 M€ (4 % du total vidéo).

Publicité digitale : un marché à 10 Mds€ en 2024

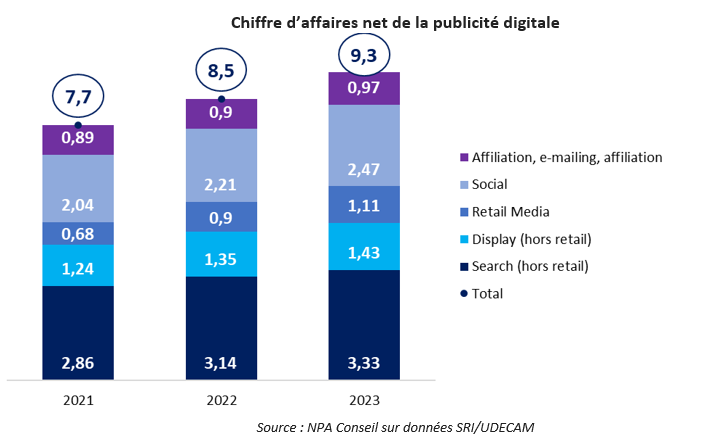

D’après les données de l’Observatoire de l’e-pub réalisé par Oliver Wyman pour le SRI et l’UDECAM, le chiffre d’affaires de la publicité digitale a progressé en 2023 de 9 %, pour un total de 9,3 Mds€. La progression est légèrement moins rapide qu’en 2022 (+10 %), mais correspond à un gain identique en valeur absolue (+800 M€).

Pour 2024, Oliver Wyman anticipe une croissance d’environ 8 %, proche du consensus des prévisions publiées par Publicis, Magna, GroupM, e-Marketer ou le WARC. Si elles se trouvent confirmées, les recettes totales de la publicité digitale seraient légèrement supérieures à 10 Mds€, soit une augmentation en valeur absolue d’au moins 700 M€.

Chiffre d’affaires net de la publicité digitale